近年の日本の夏は、最高気温が30℃以上となる「真夏日」、35℃以上となる「猛暑日」も多くなったことから、子どもの熱中症を心配している保護者も多いでしょう。子どもは大人よりも暑さに弱いため、十分な熱中症対策・暑さ対策が必要です。

当記事では、子どもが暑さに弱い理由や熱中症になりやすい状況、夏のお出かけにおける子どもの基本的な熱中症対策について解説します。お出かけ中に役立つ熱中症対策アイテムも併せて確認し、子どもとの夏のお出かけを安全・安心に楽しみましょう。

目次

1. 子どもは暑さに弱い!熱中症になりやすい状況は?

小さな子どもは、汗腺などの体温調節能力が大人ほど発達していないことが知られています。高温下や炎天下など、汗をかいて体温を下げることが唯一の体温調節手段となる場合には、大人のようにうまく汗をかけずに体温を十分に下げることができません。

また、小さな子どもは体重当たりの体表面積が大きいことから、体温が環境の温度に影響を受けやすいという体格特性もあります。環境からの熱を獲得しやすいことに加えて発汗能力が未発達であるため、深部体温が下がりにくい状態となることが、子どもが熱中症になりやすい理由として考えられます。

熱中症と聞くと「真夏に起こりやすい症状」とイメージする人も多いでしょう。しかし、熱中症が発生するのは真夏だけではありません。初夏・梅雨明けごろなど、気温が急激に上昇する時期は気温の変化に体がついていかず、体温調節がうまくできない場合があります。少なくとも気温が高くなり始める6月ごろには、熱中症対策に取り組み始めましょう。

なお、気温が高い晴天時には地面に近いほど周囲の温度が高くなる傾向があります。身長が低い小さな子どもは、特に熱中症リスクが高まることに注意しましょう。歩いて散歩をしているときはもちろん、ベビーカーに乗せているときや砂場で遊んでいるときも、地面に近い場所に子どもが位置することとなるため注意が必要です。

(出典:環境省 熱中症予防情報サイト「熱中症環境保健マニュアル 2022」/https://www.wbgt.env.go.jp/heatillness_manual.php)

2. お出かけ中の子どもの熱中症対策4つ

気温の高い日は熱中症リスクが高まるとはいえ、買い物などの外出を避けることは難しいでしょう。また、水遊びや虫取りなど、夏ならではの外遊びを楽しみたい家庭も多いのではないでしょうか。

熱中症リスクが高い日にお出かけする際には、基本的な熱中症対策を講じることが大切です。ここでは、お出かけする際の子どもの熱中症対策を4つ紹介します。基本的なポイントを押さえ、気温の高い日でも安全・安心にお出かけしましょう。

2-1. 汗のかき方や顔色を常に観察しておく

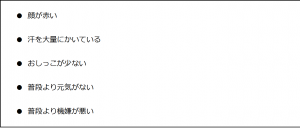

小さな子どもは「暑い」「のどが渇いた」「体調が悪い」など、自分の状態を周囲の人にうまく伝えることができません。そのため、パパやママなど周囲にいる大人が常に様子を観察して対処することが大切です。以下のような様子が見られた場合は、熱中症を念頭において適切に対応しましょう。

■熱中症の可能性がある5つのサイン

子どもに上記のような様子が見られた場合、深部体温が大幅に上昇していると考えられます。木陰や冷房の効いた空間のような涼しい場所へ子どもとともに移動し、タオルなどでくるんだ保冷剤を脇や首に当て、子どもの体を冷やしてあげましょう。

2-2. こまめに水分補給をさせる

熱中症を予防するためには、こまめな水分補給を心がけることも大切です。特に子どもは遊びに夢中になって水分補給を忘れがちであるため、周囲の大人が定期的に声をかけ、水分を取るよう誘導しましょう。

また、成長したときのためにも、のどの渇きに応じて適切な水分補給ができる能力を高めることも重要です。暑さに応じた頻度・量の水分補給ができるよう、保護者がサポートしてあげましょう。

2-3. 環境に応じた服装を選ぶ

小さな子どもは、気温や環境に合った服装を選んだり、環境の変化に応じて衣服を着脱したりする知識・能力を十分にもっていません。気温の高い日は熱がこもりにくい服装にするなど、環境に応じた服装ができるよう保護者がサポートすることが大切です。

なお、感染症対策などでマスクを着用している場合、呼吸による熱放散ができないため熱中症リスクが高まると言われています。屋外など感染リスクが低いと考えられる場所ではマスクを外すなど、状況に応じて対応しましょう。

2-4. 熱中症対策アイテムを活用する

気温の高い日に小さな子どもとお出かけする場合には、熱中症対策アイテムを十分に活用することも大切です。

ひとり歩きができる子どもや、活発に外遊びをする年齢の子どもとお出かけする場合、お茶など水分補給ができる飲料が入った水筒、帽子などを忘れずに持っていきましょう。抱っこが必要な子どもであれば、水筒などに加えてパパやママの日傘もおすすめです。夏用のベビーケープも強い日差しから子どもを守ってくれるでしょう。

ベビーカーでお出かけする場合、ベビーカーのシートにつけられる保冷剤・保冷シートを活用することも1つの方法です。ベビーカーの日よけカバーを利用するなど、日差しを遮る工夫も施しましょう。

3. お出かけ中の子どもにおすすめ!熱中症対策アイテム3選

水筒や帽子は熱中症対策の基本アイテムであり、小さい子どもとのお出かけでは欠かすことができないアイテムです。しかし、平均気温がじわじわと上昇し、真夏日や猛暑日の日数が多くなってきた近年では、基本的なアイテムに加えてさらなる対策が必要となると考えられます。

それでは、近年の気象状況に合った熱中症対策アイテムにはどのようなものがあるのでしょうか。ここでは、お出かけ中の子どもにおすすめの熱中症対策アイテムを3つ紹介します。

3-1. (1)ハンディ扇風機

お出かけに持っていける小型の「ハンディ扇風機」は、赤ちゃんに自然の風を穏やかに送ることができるアイテムです。パパやママが首から下げられるタイプ、ベビーカーなどにクリップで取りつけられるタイプなどがあるため、お出かけのシーンに合ったタイプを選んでください。

ハンディ扇風機を使用する際には、子どもが羽根に触れないようにしておくことが大切です。子どもの手が届く場所でハンディ扇風機を使用する場合は、ケガをしないよう羽根が柔らかい素材でできているものや、羽根がないものなど、安全性の高いものを選びましょう。

3-2. (2)冷感タオル

ひとり歩きができる子や活発に外遊びができる子には、水で濡らせば冷たくなる「冷感タオル」の使用もおすすめです。「首に巻く」「肩にかける」「顔や体を拭く」など、さまざまな方法で活用できるため、1つ持っておくと公園などでも安心して遊べるでしょう。一般的なタオルよりもコンパクトであるため、荷物がかさばらない点も嬉しいポイントです。

冷感タオルは水で濡らして使用するため、持ち歩く際には濡らした後も困らないよう、袋やケースなども一緒に用意しておくことをおすすめします。専用のボトルと一緒に販売されている冷感タオルを購入してもよいでしょう。

3-3. (3)ヘッドクール

「ヘッドクール」とは、帽子の中に入れて使用する保冷材を指します。

帽子は熱中症対策として心強いアイテムの1つですが、小さい子どもの場合、頭が蒸れることによる不快感などからスムーズに帽子をかぶってもらえないことも少なくありません。しかし、ヘッドクールを活用することで、日差しを避けつつ蒸れた頭部を冷やせるため、小さな子どもも快適に帽子をかぶることができます。

ヘッドクールは冷感タオルと同様に、水で濡らすだけで冷たくなる素材でできています。冷凍して使用すれば、冷たく感じられる時間が長くなるとされているため、長時間のお出かけの際には凍らせて使用するとよいでしょう。

まとめ

小さな子どもは、体温調節能力が未発達である上に周囲の温度に影響を受けやすい特性をもつため、大人よりも暑さに弱く熱中症になるリスクが高いと言われています。身長が低く、より温度が高い地表面に近いこともふまえて、保護者は常に健康観察や水分補給、適切な服装選びを怠らないよう注意しましょう。

気温の高い日に小さな子どもとお出かけする際には、水筒や帽子などの基本的な熱中症対策アイテムのほか、ハンディ扇風機や冷感タオルなどのアイテムを活用することが大切です。本格的な暑さを迎える前に熱中症対策を整え、子どもとの夏のお出かけを安全・安心に楽しみましょう。

CO・OP共済《たすけあい》、生活クラブ共済ハグくみ にご加入のみなさまへ

2024年度割戻金(2025年度実施)について以下お知らせします。

CO・OP共済《たすけあい》

1.割戻実施方法および割戻率

①割戻実施方法

・コープ共済連:契約者割戻方式で加入コースごと

・生活クラブ共済連:利用割戻方式で事業規約ごと

*割戻金は契約者ごとに合算して振込みます。

②割戻率

先進医療特約以外

・コープ共済連: 生命共済20.8%、こども共済19.6%(J1900コースは11.0%)住宅災害事業規約部分15.4%(コープ共済連のみ引受)

・生活クラブ共済連: 総合共済20.8%・こども共済19.6%

先進医療特約

・コープ共済連:生命共済48.1%・こども共済64.1%

・生活クラブ:利用割戻しのため各事業規約と同率となります。

2.割戻対象契約

①2025年3月31日において有効な共済契約(ただし、期中で満期終了した契約、期中に《あいぷらす》プラチナ85および終身共済に移行した共済契約を含む)

②契約情報は7月27日時点(7月26日までに変更が完了したもの)となります。

・個人賠償責任保険料(160円)は対象外

3.割戻金の計算対象期間

・2024年3月~2025年2月入金までの入金掛金額より算出

4.割戻金返還方法と時期

①区分2生協(北海道・福祉クラブ・関西以外の生活クラブ)

・振込対応者:生活クラブ共済連

・振込日:9月17日(水)

②区分3生協(北海道・福祉クラブ・関西の生活クラブ)

・振込対応者:コープ共済連

・第一振込日: 9月22,24,26,29日のいずれか1日

③通知(割戻通知+控除証明書)発送日

・8月25日(月)

※組合員へ届くまでに一週間程度の猶予があることはご了承ください。

生活クラブ共済ハグくみ

1.割戻実施方法および割戻率

①割戻方法:利用割戻方式で実施

②割戻率:13.0%

2.割戻対象契約

①2025年3月31日において有効な共済契約かつ5月末時点で生活クラブ在籍者

3.割戻金の計算対象期間と金額

・2024年4月1日~2025年3月末までの保障掛金

4.割戻金返還方法と時期

①還付方法:生活クラブ共済連より掛金振替口座(共同購入代金振替口座)に振込みます。

②振込日:10月15日(水)

③割戻額や振込日の通知は「ハグくみ掛金払込証明書兼割戻通知書」に記載して行います。

5. ハグくみ掛金払込証明書兼割戻通知書」発送日

1月~7月発効済契約分 9月22日(月)

8月~9月振替新規加入者分 11月10日(月)

10月振替新規加入者分 12月8日(月)

11月~12月振替新規加入者分 2026年2月2日(月)

※生活クラブ神奈川のハグくみの割戻率はこちらをご覧ください

ニュースで豪雨による被害が取り上げられると、「豪雨への備えが必要だ」と感じる方は多いでしょう。豪雨は河川の氾濫や住宅への浸水といった二次災害をもたらし、家族や家そのものが危険に晒される可能性もあります。豪雨に備えるためには、豪雨とその二次災害を詳しく知り、適切な豪雨対策を取ることが重要です。

当記事ではそもそも豪雨とは何か、豪雨による二次災害は何があるかを解説し、導入すべき豪雨対策とおすすめの保険を紹介します。

目次

1. そもそも「豪雨」とは?

豪雨とは、一般的に「強い勢いで大量に降る雨」の意味で使われている言葉です。

一方で、気象庁の用語における豪雨は、「顕著な災害が発生した大雨」を指します。予報・警報段階で災害の発生するおそれがある雨については「大雨」と呼ばれます。豪雨は災害が発生した場合にのみ使われるため、予報・警報段階では使われない呼称です。

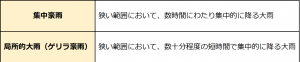

また、豪雨には主に「集中豪雨」と「局所的大雨(ゲリラ豪雨)」の2種類があります。それぞれの定義は、下記の通りです。

集中豪雨・局所的大雨(ゲリラ豪雨)のいずれについても、雨量に関する明確な定義はありません。大雨として降った雨量は、結果として発生した災害の程度と必ずしも関係しないためです。

豪雨の原因は、地上付近と上空の気温差によって作られる積乱雲であると言われています。梅雨が始まる6月~台風の多い10月ごろのように積乱雲が作られやすい時期は、豪雨も発生しやすい時期です。

ただし、積乱雲は冬や春先の寒冷前線によっても作られます。積乱雲とかかわりのある豪雨も、季節関係なく発生する可能性がある点に注意してください。

近年では、日本各地で記録的な大雨や豪雨が増えています。豪雨がもたらす災害から家族と住宅を守るためには、豪雨への十分な対策・備えが必要です。

2. 豪雨によって起こり得る二次災害

自然現象による災害には、自然現象が原因となって直接的に発生する「一次災害」と、一次災害をきっかけとして連鎖的に発生する「二次災害」の2種類があります。豪雨の災害では、激しい大雨によって引き起こされる二次災害のほうが顕著です。

豪雨によって起こり得る二次災害を3つ挙げて、それぞれどのような被害をもたらすかを解説します。

2-1. 洪水・浸水

豪雨によって短時間に大量の雨が降ると、河川の水量が増えて、本来の河川区域を越えて水が溢れ出る「洪水」が起こり得ます。日本は河川の近くに広がる市街地が多く、洪水は危険な災害です。

洪水が起きた河川流域では、住宅や店舗の「浸水」が起こる可能性もあるでしょう。

浸水とは、洪水などによって溢れ出た水が建物内に入り込むことです。浸水により建物内へと入ってきた水は、住宅の床下・基礎や家具・電気製品などに損害を与えます。

2-2. 氾濫

氾濫とは、河川の水などが勢いよく溢れ出ることです。河川の氾濫は、洪水につながります。また、氾濫には「外水氾濫」と「内水氾濫」の2種類があります。

外水氾濫は、河川の水が堤防を越えて溢れたり、堤防が決壊したりすることで発生する災害です。一方の内水氾濫は、市街地の排水機能を超える大雨により、排水路などから水が溢れ出る災害です。

どちらの氾濫も、市街地に大きな被害をもたらす可能性があります。内水氾濫は近くに河川がなくても起こり得るため、河川と家が遠く離れていれば氾濫による被害も避けられるとは限りません。

2-3. 土石流・がけ崩れ

山地の近辺では、土石流・がけ崩れにも注意しましょう。

土石流は、山腹や川底にたまった土砂・石が、大雨によって下流へと一気に押し流される現象です。土石流は時速20~40kmのスピードで人家なども押し流してしまう災害であり、流れの急な河川や、谷の出口にある扇状地で発生しやすい傾向があります。

一方のがけ崩れは、岩盤の露出している斜面が雨水などを含んで緩み、突如として崩れ落ちる現象です。がけ崩れは発生から崩れ落ちるまでの時間が短く、人命が奪われるケースもたびたび発生しています。

3. 導入すべき豪雨対策3選

豪雨による二次災害は住宅や家財だけではなく、人命にもかかわります。災害をもたらす豪雨が発生した場合の被害を抑えるためには、事前に何らかの豪雨対策を取っておくことが重要です。

以下では、被害を最小限に抑えるために導入すべき豪雨対策を3つ紹介します。

3-1. 防災グッズを用意する

豪雨が発生すると地域のライフラインが寸断され、被災後の生活で苦労するケースがあります。洪水や土石流に対しては避難も必要となるため、被災後の生活用・避難用に備える防災グッズを用意しましょう。

豪雨対策として用意しておきたい代表的な防災グッズを、下記にいくつか紹介します。

飲料水は、1人1日あたり3リットルが目安です。飲料水と保存食は最低でも3日分を用意しましょう。

防災グッズの保管場所は、浸水時にも水没しない場所がおすすめです。非常持ち出し品袋は、玄関先など避難経路の近くに置いてください。

3-2. ハザードマップや警戒レベルを把握・確認しておく

豪雨による災害の規模を知ったり、避難の判断をしたりする上で役立つものが「ハザードマップ」と「警戒レベル」です。

ハザードマップとは、自然災害によって被災が想定される区域や、避難場所・避難経路の位置関係を示す地図のことです。地域のハザードマップは自治体の役所やホームページで閲覧・ダウンロードができます。

一方の警戒レベルとは、災害発生時の危険度と、危険度に応じた取るべき避難行動を分かりやすく視覚化した指標です。警戒レベルは1~5の5段階があり、数字が大きいほど災害による危険性が大きくなります。

特に市町村が発令する警戒レベル3以上は避難行動の指示があるため、豪雨の際は常に最新の情報を確認しましょう。

3-3. 適切な保険に加入しておく

豪雨によって住宅や家財が被害を受けた後は、復旧するために多額のお金が必要です。復旧が遅れると元の生活に戻れるまでの時間も延びるため、復旧のお金で困らないように適切な保険に加入しておきましょう。

豪雨対策として加入するべき最低限の保険が、「火災保険」です。火災保険は建物や家財を対象とする保険であり、基本補償として火災の他に水災・風災・盗難などもカバーする保険商品が多数存在します。

豪雨による二次災害は「水災」として扱われるものが多く、火災保険に加入すれば豪雨による被害をある程度カバーできるでしょう。

4. 豪雨による被害を最小限にできるおすすめの保険は?

火災保険には基本補償として水災補償が組み込まれているものの、豪雨による被害があっても補償外となるケースがあります。基本補償の水災補償では、一般的に下記のような支払基準が設定されているためです。

いずれの支払い基準にも該当しない場合は、たとえ建物や家財に目に見える被害があっても補償は受けられない点に注意してください。

豪雨による被害になるべく備えたいなら、「水災補償」の特約を付けることがおすすめです。水災補償の特約を付けると水災時の支払基準が緩和されて、補償外となるケースを減らせます。

生活クラブ共済連では、自然災害に幅広く備えられる共済商品を用意しております。豪雨による被害を最小限に抑えたい方は、共済への加入もご検討ください。

まとめ

豪雨とは災害をもたらす大雨のことで、積乱雲が作られやすい6月~10月を中心に発生する傾向があります。豪雨による二次災害には「洪水・浸水」「氾濫」「土石流・がけ崩れ」があり、住宅・家財や人命までも奪われる可能性があるため、十分な備えが必要です。

豪雨対策としては、防災グッズの用意やハザードマップ・警戒レベルの確認、火災保険の加入が挙げられます。被災後の復旧をスムーズに進めるためには、水災補償の特約や共済への加入も検討しましょう。

豪雨などの自然災害対策ができる共済をお探しの方は、生活クラブ共済連にご相談ください。

今回の大雪により被害を受けられた皆様に、心からお見舞い申し上げます。

CO・OP共済・生活クラブ共済ハグくみにご加入の組合員の皆様へのご案内CO・OP共済、生活クラブ共済ハグくみ では、災害によりおケガをされ、入院、通院をされた場合に共済金のお支払いがございます。また、CO・OP共済では、住宅や家財に被害があった場合、被害の程度により共済金等があります。(※)詳しくはこちらまで

(※)ご加入のCO・OP共済の保障内容によっては、保障がない場合もあります。共済金のご請求は、以下のフリーダイヤルへご連絡ください。

【CO・OP共済にご加入の方】

■コープ共済センター

0120-08-9431・受付時間:9時~18時(月~土)

■CO・OP火災共済、自然災害共済にご加入の方

0120-6031-43・共済事故(住宅損害)の受付に関するご連絡 ⇒ ご用件番号【0】をご選択ください。 CO・OP火災共済事故受付センター 24時間365日受付可能・現在のご契約に関するお問い合わせ ⇒ ご用件番号【1】をご選択ください。 CO・OP火災共済コールセンター 9時~18時(月~土)※年末年始休み

【生活クラブ共済ハグくみにご加入の方】

住宅災害への保障はありませんが、ケガなどの保障はあります。

0120-220-074・受付時間:9時~17時(月~金)

今回のテーマは「介護」

長年住み慣れた我が家で最期まで暮らしたい。

あるいは、みんなには迷惑かけずに施設に入居するか。

本心なのか気を遣っているのか?

まめ坊が繰り広げる行動の先には…!!

生活クラブ・スピリッツ株式会社

終活サポート事業部

令和6年 台風10号により被害を受けられた皆様に心からお見舞い申し上げます。1日も早く復旧されますようご祈念いたします。

《CO・OP共済にご加入の組合員の皆様へ》

共済金のお支払いについて

おケガをされ、ご入院・ご通院をされた場合、また、住宅や家財に被害があった場合、損害の程度により共済金・見舞金がございます。下記までご連絡ください。

注)ご加入のCO・OP共済の商品によっては保障がない場合があります

今回のテーマは、なかなか書けない「エンディングノート」

なぜ、エンディングノートは書きすすめられないのか?

その謎に迫るまめ坊! →こちらをご覧ください!

エンディングノートの項目を埋めることを意識しないで書くことがコツ。

また、書くときは鉛筆など消すことのできるペンで書きましょう。

考えが変わることが度々ありますよ。

生活クラブ・スピリッツ株式会社

終活サポート事業部

この間の台風により被害を受けられた皆様に、心からお見舞い申し上げます。

CO・OP共済・生活クラブ共済ハグくみにご加入の組合員の皆様へのご案内CO・OP共済 ・生活クラブ共済ハグくみでは、災害によりおケガをされ、入院、通院をされた場合に共済金のお支払いがございます。また、CO・OP共済では、住宅や家財に被害があった場合、被害の程度により共済金等があります。(※)

(※)ご加入のCO・OP共済の保障内容によっては、保障がない場合もあります。共済金のご請求は、以下のフリーダイヤルへご連絡ください。

【CO・OP共済にご加入の方】■コープ共済センター0120-80-9431

・受付時間:9時~18時(月~土)※年末年始休み

■CO・OP火災共済、自然災害共済にご加入の方 0120-6031-43

・共済事故(住宅損害)の受付に関するご連絡 ⇒ ご用件番号【0】をご選択ください。

CO・OP火災共済事故受付センター 24時間365日受付可能・現在のご契約に関するお問い合わせ ⇒ ご用件番号【1】をご選択ください。

CO・OP火災共済コールセンター 9時~18時(月~土)※年末年始休み

■【生活クラブ共済ハグくみにご加入の方】0120-220-074・受付時間:9時~17時(月~金)※年末年始休み

豆の世界の主人(豆)公「まめ坊」が、おばあちゃんの終活を登場キャラクターと共に解決する。

生活クラブ終活サポートプレゼンツ、奇想天外・終活アニメ「まめ坊の終活まめ知識」がスタート!

終活に関する「困った」「わからない」「どうすすめればいいの?」を、まめ坊と一緒に解決しましょう。

第1話は「終活ってなに?」テーマは「終活は一人で考えない、頼れる人(まめ)を探そう」

不安を先延ばしにせず、一つひとつ理解し楽しく過ごしましょう!!

今回の大雨により被害を受けられた皆様に、心からお見舞い申し上げます。

CO・OP共済・生活クラブ共済ハグくみにご加入の組合員の皆様へのご案内CO・OP共済、生活クラブ共済ハグくみ では、災害によりおケガをされ、入院、通院をされた場合に共済金のお支払いがございます。また、CO・OP共済では、住宅や家財に被害があった場合、被害の程度により共済金等があります。(※)詳しくはこちらまで

(※)ご加入のCO・OP共済の保障内容によっては、保障がない場合もあります。共済金のご請求は、以下のフリーダイヤルへご連絡ください。

【CO・OP共済にご加入の方】

■コープ共済センター

0120-08-9431・受付時間:9時~18時(月~土)

■CO・OP火災共済、自然災害共済にご加入の方

0120-6031-43・共済事故(住宅損害)の受付に関するご連絡 ⇒ ご用件番号【0】をご選択ください。 CO・OP火災共済事故受付センター 24時間365日受付可能・現在のご契約に関するお問い合わせ ⇒ ご用件番号【1】をご選択ください。 CO・OP火災共済コールセンター 9時~18時(月~土)※年末年始休み

【生活クラブ共済ハグくみにご加入の方】

0120-220-074・受付時間:9時~17時(月~金)

生活クラブ共済連は、2024年6月24日に、第15回通常総会を開催しました。

会員生協の代議員総数は250名で、出席代議員数は245名でした。

議案については、2023年度活動報告と決算報告、2024年度活動方針と予算等が提案され、全ての議案が賛成多数で可決され終了しました。

詳細はこちらよりご覧ください⇒生活クラブ共済連 第15回通常総会のご報告

日本には国民皆保険制度がありますが、もしもの際に安心して対応するために、民間の医療保険や生命保険、共済といった制度に加入する方も少なくありません。特に共済は、掛金が割安で保障内容がわかりやすいことから、加入検討中の方も多いのではないでしょうか。

共済には一般的な生命保険・医療保険と異なる点がいくつかありますが、なかでも特徴的なものとして「割戻金」という制度が挙げられます。この記事では、共済の割戻金の概要やコープ共済の割戻率・振込時期についてお知らせします。割戻金に関してよくある質問も併せて確認し、CO・OP共済へ加入する際の参考にしてください。

目次

1. 割戻金とは?

共済における「割戻金(わりもどしきん)」とは、それぞれの共済が1年間の決算をした際に余ったお金(剰余金)が出た場合に、共済に加入した組合員に返還するお金のことです。

そもそも「共済」とは、加入している組合員が共済掛金を出し合って、お互いに助け合う制度を指します。組合員が入院したり共済期間が満了したりすることで共済金が支払われる仕組みであり、相互扶助によって組合員の安定した生活を維持する目的で運用されています。

民間の保険会社(株式会社)の場合は、株主への配当を考える必要もあるため利益を追求しますが、共済は非営利組織であるため、保険会社よりも利益を求める必要がありません。しかし、1年間事業を行った結果、利益が発生した場合には「剰余金」として組合員に還元する仕組みとなっています。

共済への加入を検討している方の中には、割戻金の金額や割戻率を事前に把握しておきたい方も多いでしょう。しかし、割戻金は、あくまでも「余ったお金」が組合員に還元されたものであるため、毎年の決算後でなければ金額や割戻率が決まりません。したがって、事前に割戻金の金額や返戻率を把握することは、非常に困難だといえるでしょう。

2. コープ共済の割戻金

コープ共済とは、日本コープ共済生活協同組合連合会(コープ共済連)が取り扱う共済であり、地域や職域、学校などにおける生協の組合員が加入できる制度です。共済の種類や加入のタイプは複数あります。

※CO・OP共済《たすけあい》については、生活クラブ共済連とコープ共済連で共同引受しています。

コープ共済「たすけあい」では毎年3月に決算が行われ、毎年3月31日に組合員である方を対象として割戻金が算出されます。割戻金額は前年3月分から当年2月分までの入金掛金額をもとに計算され、8月末ごろに発行される「割戻通知・控除証明書」で確認することが可能です。

3. 【Q&A】割戻金に関するよくある質問

共済における割戻金は、共済加入者にとって嬉しい制度の1つですが、お金が関わることであるため、疑問に感じる点や不安に思っていることもあるでしょう。

ここでは、割戻金に関してよくある質問を3つ紹介します。多くの方が感じる疑問や不安の内容と、それに対する答えを確認し、割戻金への理解を深めましょう。

3-1. 共済金を受け取ると割戻金は受け取れない?

共済金とは、共済の組合員が病気や事故、火災などによって経済的損害を被った場合に、共済が組合員に支払うお金のことです。一般的な保険会社における保険金と同様のお金と考えるとよいでしょう。

割戻金は剰余金が発生した場合に還元されるお金であり、共済金とはまったく異なるものです。したがって、共済金を受け取った場合でも、「○月末時点で組合員であること」といった条件を満たせば、割戻金を受け取ることができます。

3-2. 割戻金の受け取りに申請は必要?

他共済団体では申請が必要な場合もありますが、コープ共済、生活クラブ共済ハグくみは申請が不要で、毎年自動的に口座に振り込まれます。

3-3. 割戻金は生命保険料控除の対象となる?

確定申告や年末調整の際に「生命保険料控除」の制度を利用すると、契約の内容に応じた金額の所得控除を受けられます。割戻金は自分の手元に還元されるお金であるため、生命保険料控除の対象とはなりません。

例えば、毎月2,000円(年額24,000円)の掛金を支払った年の割戻金が3,000円であった場合、生命保険料控除の対象額は21,000円(24,000円ー3,000円)が目安となります。生命保険料控除を利用して節税対策を行うためにも、支払った掛金とともに割戻金の金額もきちんと把握しておきましょう。

まとめ

割戻金は、共済事業の運営において剰余金が発生した場合に組合員に還元されるお金のことです。剰余金の金額は各共済・事業年度によって異なるため、加入前に割戻金や割戻率を正確に把握することが難しいことに注意しましょう。

割戻金は共済特有の仕組みであるため、疑問に感じたことや不安に思うことがあれば加入前にチェックすることが大切です。公式ホームページや資料などで確認した上で、自分に合った共済を選びましょう。

👉生活クラブ共済連の取扱う共済はこちらをごらんください

4月22日から配布されております『ファインライフがん保険』のチラシにおいて、「WEBから簡単加入」「PC・スマホからアクセスでき、商品内容の確認からお申し込みまでが可能です」とお知らせしておりますが、この保険の8月1日更新作業のため、6月2日(日)まで、がん保険はWEBページでの申込受付ができません。(商品内容はご確認できます。)

WEBページでの受付再開は6月3日(月)を予定しており、それまでの間、加入依頼書(紙)による申込受付のみとなります。大変申し訳ありませんが、この保険のお申し込みをご希望の方は、生活クラブ共済連にWEBまたは電話にて資料請求いただくよう、お願いいたします。この度はご迷惑をおかけしまして申し訳ありません。

【お問い合わせ先】生活クラブ共済連 0120-808-320

【受付時間】月曜から金曜(祝日を除く)9:00~17:00

【WEB資料請求はこちらから】https://seikatsuclub-kyosai.coop/request/hoken/

令和6年能登半島を震源とする地震により被害を受けられた皆さまへ

今回の地震により、被害を受けられた皆さまに心よりお見舞い申し上げます。

【CO・OP共済 にご加入の皆さまへ】

おケガをされ、入院、通院をされた場合は、共済金のお支払いがございます。

また、住宅や家財に被害があった場合、被害の程度により共済金等がございます。

詳細につきましては、下記までご連絡ください。

【令和6年能登半島地震】組合員へのお知らせ_ポスター兼チラシ

・ご加入のCO・OP共済の商品によっては保障がない場合もあります。

・混み合ってつながりにくい時がありますのでご了承ください。

■コープ共済センター フリーダイヤル

0120-85-9431(受付 : 月~土 午前9時~午後6時)

【生活クラブ共済ハグくみ にご加入の皆さまへ】

おケガをされ、入院、通院をされた場合は、共済金 のお支払いがございます。詳細につきましては、下記までご連絡ください。

■生活クラブ共済事務局 0120-220-074(受付:月~金 午前9時~午後5時)

ファインライフがん保険ご加入のみなさまへ

このたび、10月中旬頃に送付いたしました「ファインライフがん保険 課税所得申告用ご通知」に記載誤りがあることが判明いたしました。

ご迷惑をおかけし、誠に申し訳ございません。深くお詫び申し上げます。

詳細について下記の通りご案内申し上げますので、ご確認賜りますようお願い申し上げます。

1.「課税所得申告用ご通知」における記載誤りの内容について

・「課税所得申告用ご通知」に証券番号912213G412契約※の控除対象額として記載している保険料について、1か月分少ない保険料が印字されておりました。

2.追加の「課税所得申告用ご通知」について

追加の1か月分の保険料を記載した「課税所得申告用ご通知」を11月中旬到着予定で発送させていただきます。

他の保険契約により、新制度 介護医療保険料控除の控除限度額をすでに超えている方を除き、お送りしている「課税所得控除申告用ご通知」と合わせて、年末調整資料としてご使用いただきますようお願い申し上げます。

3.お問い合わせ先

損害保険ジャパン 東京公務開発部 営業開発課 担当:中川 山﨑

電話:03-3349-5420(受付時間:平日9時~17時)

今後、このような誤りがないよう細心の注意をして参りますので、何卒ご理解を賜りますようお願い申し上げます。

以上

※証券番号912213G412契約:下記生協のご契約

生活クラブ東京・生活クラブ神奈川・生活クラブ埼玉・生活クラブ千葉・生活クラブ長野・生活クラブ北海道・生活クラブ茨城・生活クラブ山梨・生活クラブ岩手・生活クラブ静岡・生活クラブ愛知・生活クラブ栃木・生活クラブ青森・生活クラブ群馬・生活クラブやまがた・生活クラブふくしま

この間の台風により被害を受けられた皆様に、心からお見舞い申し上げます。

CO・OP共済・生活クラブ共済ハグくみにご加入の組合員の皆様へのご案内

CO・OP共済 ・生活クラブ共済ハグくみでは、災害によりおケガをされ、入院、通院をされた場合に共済金のお支払いがございます。また、CO・OP共済では、住宅や家財に被害があった場合、被害の程度により共済金等があります。(※)詳しくはこちら

(※)ご加入のCO・OP共済の保障内容によっては、保障がない場合もあります。共済金のご請求は、以下のフリーダイヤルへご連絡ください。

【CO・OP共済にご加入の方】

■コープ共済センター0120-08-9431 ・受付時間:9時~18時(月~土)※年末年始休み

■CO・OP火災共済、自然災害共済にご加入の方 0120-6031-43

・共済事故(住宅損害)の受付に関するご連絡 ⇒ ご用件番号【0】をご選択ください。 CO・OP火災共済事故受付センター 24時間365日受付可能・現在のご契約に関するお問い合わせ ⇒ ご用件番号【1】をご選択ください。 CO・OP火災共済コールセンター 9時~18時(月~土)※年末年始休み

■【生活クラブ共済ハグくみにご加入の方】

0120-220-074・受付時間:9時~17時(月~金)※年末年始休み

生活クラブ共済連 第14回通常総会を開催

生活クラブ共済連は、2023年6月26日に、第14回通常総会を開催しました。

会員生協の代議員総数は250名で、出席代議員数は243名でした。

議案については、2022年度活動報告と決算報告、2023年度活動方針と予算等が提案され、全ての議案が賛成多数で可決され終了しました。

詳細はこちらよりご覧ください⇒第14回通常総会のご報告

今回の大雨により被害を受けられた皆様に、心からお見舞い申し上げます。

CO・OP共済・生活クラブ共済ハグくみにご加入の組合員の皆様へのご案内CO・OP共済、生活クラブ共済ハグくみ では、災害によりおケガをされ、入院、通院をされた場合に共済金のお支払いがございます。また、CO・OP共済では、住宅や家財に被害があった場合、被害の程度により共済金等があります。(※)

(※)ご加入のCO・OP共済の保障内容によっては、保障がない場合もあります。共済金のご請求は、以下のフリーダイヤルへご連絡ください。詳しくはこちらまで

【CO・OP共済にご加入の方】

■コープ共済センター

0120-08-9431・受付時間:9時~18時(月~土)※年末年始休み

■CO・OP火災共済、自然災害共済にご加入の方

0120-6031-43・共済事故(住宅損害)の受付に関するご連絡 ⇒ ご用件番号【0】をご選択ください。 CO・OP火災共済事故受付センター 24時間365日受付可能・現在のご契約に関するお問い合わせ ⇒ ご用件番号【1】をご選択ください。 CO・OP火災共済コールセンター 9時~18時(月~土)※年末年始休み

【生活クラブ共済ハグくみにご加入の方】

0120-220-074・受付時間:9時~17時(月~金)※年末年始休み

千葉県南部を震源とする地震により被害を受けられた皆さまへ

今回の地震により、被害を受けられた皆さまに心よりお見舞い申し上げます。【CO・OP共済 にご加入の皆さまへ】おケガをされ、入院、通院をされた場合は、共済金のお支払いがございます。

また、住宅や家財に被害があった場合、被害の程度により共済金等がございます。

詳細につきましては、下記までご連絡ください。詳しくはこちらまで

・ご加入のCO・OP共済の商品によっては保障がない場合もあります。

・混み合ってつながりにくい時がありますのでご了承ください。

■コープ共済センター フリーダイヤル

0120-85-9431(受付 : 月~土 午前9時~午後6時)

【生活クラブ共済ハグくみ にご加入の皆さまへ】

おケガをされ、入院、通院をされた場合は、共済金 のお支払いがございます。詳細につきましては、下記までご連絡ください。

■生活クラブ共済事務局 0120-220-074(受付:月~金 午前9時~午後5時)

2022年4月以降、年金制度が変更されたことは知っていても具体的な内容は分からず、「今更人に聞けない」と考える人もいるでしょう。しかし、年金制度に関する正しい知識を持つことは、安心して老後を迎えるための必須事項の1つです。年金制度改定を自分ごととしてとらえ、概要を把握することで、明るい未来につなげましょう。

当記事では「年金制度改定とは何か」と、重要な改正ポイントを解説します。年金制度改定による主婦・シニア層の生活への影響も紹介するため、社会保障制度に関する知識不足で損したくない人は、ぜひ参考にしてください。

目次

1. 年金制度改定とは?

年金制度改定とは、2022年4月に施行された「年金改正法(年金制度の機能強化のための国民年金法等の一部を改正する法律)」に従う年金制度の変更を意味します。年金改正法とは社会や経済の変化を年金制度に反映させて持続可能なシステムを構築するため、2020年5月に成立した法律です。

厚生労働省では年金制度改正法の意義・目的を、以下のように説明します。

(引用:厚生労働省「年金制度改正法(令和2年法律第40号)が成立しました」/https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000147284_00006.html)

年金制度改定の概要を把握した上で自分自身や家族の働き方を見直し、将来設計を行えば、老後に受け取るお金を増やすことも可能です。パートで働く主婦(主夫)やシニア世代は特に年金制度改定の影響が特に大きいため、正しい知識を持つことで、より幸せな未来につなげましょう。

2. 年金制度が改正された背景

現在の公的年金では、少なくとも5年に1回の頻度で持続可能性を確認し、安定的な運営が行われるように配慮する仕組みを導入しています。今回の年金制度改定の背景となった事象を以下で詳しく把握し、改正ポイントを正しく理解するための予備知識を得てください。

2-1. 少子高齢化に伴う現役世代の減少

2022年9月時点における日本の高齢者人口は627万人と、過去最多を記録しました。一方で15歳以上65歳未満の人口は1990年代後半から減少しています。厚生労働省は少子高齢化が今後さらに進行し、給付と負担のバランスが崩れることを懸念して、年金制度改定に踏み切りました。

(出典:総務省統計局「1.高齢者の人口」/https://www.stat.go.jp/data/topics/topi1321.html)

(出典:厚生労働省「令和4年版厚生労働白書-社会保障を支える人材の確保-|第1章社会保障を支える人材を取り巻く状況」/https://www.mhlw.go.jp/wp/hakusyo/kousei/21/dl/1-01.pdf)

2-2. 高齢者・女性における就労割合の増加

2021年時点における高齢者の就労割合は25.1%と、4人に1人は働いている状態です。同時点における60代後半の就労割合は10年連続で上昇しており、半数を超える人が働いています。

(出典:総務省統計局「2.高齢者の就業」/https://www.stat.go.jp/data/topics/topi1322.html)

また、2021年時点における女性の就業者数は3,002万人と、2012年からの9年間で約340万人増加しました。同時点の女性就労割合は78.6%と、男性との差が縮まっています。

(出典:男女共同参画局「2-1図 女性就業者数の推移」/https://www.gender.go.jp/about_danjo/whitepaper/r04/zentai/html/zuhyo/zuhyo02-01.html)

(出典:男女共同参画局「2-2図 女性就業率の推移」/https://www.gender.go.jp/about_danjo/whitepaper/r04/zentai/html/zuhyo/zuhyo02-01.html)

厚生労働省では「今後さらに高齢者・女性を含む多くの人が、多様なスタイルで働くようになる」と見込んでいます。そのため、今回の年金制度改定により、多様なスタイルの働き方に対応できる仕組みづくりが行われました。

2-3. 現役世代に対する負担の増大

少子高齢化の進行が見込まれるにもかかわらず従来の年金制度を維持すれば、現役世代の社会保障費負担は増大します。現役世代の負担を軽減するためには高齢者・女性の労働意欲をさらに促し、社会保障費を平等に負担してもらう仕組みが必要です。

しかし、従来の年金制度には、短時間のみ働く女性が厚生年金の加入要件を満たせない・在職高齢者は年金の一部もしくは全部をできない可能性があるなどの課題がありました。これらの課題を放置すると高齢者・女性の労働意欲を低めるリスクがあったため、今回の年金制度改定では多様な働き方を認めて、社会保障費を負担してもらう仕組みが採用されています。

3. 【年金制度改正法】4つの改定ポイントを解説!

そもそも公的年金は生きていく上で発生するさまざまなリスクに社会全体で備えて、安心して生活できる環境を整備する役割を担うものです。今回の年金制度改定で特に重要なポイント4つを以下で詳しく把握して、年金に関する知識のアップデートを行いましょう。

3-1. (1)被用者保険の適用対象拡大

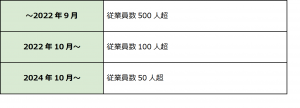

被用者保険とは、会社員や公務員など労働契約に基づいて働く人が加入する健康保険と厚生年金を意味します。今回の年金制度改定では短時間労働者を被用者保険の適用対象とすべき事業所の規模要件が下表の通り、段階的に引き下げられることになりました。

また、今回の年金制度改定では、短時間労働者に対する勤務期間要件も撤廃されています。さらに、強制適用の対象になる個人事業所の適用業種には、弁護士・税理士・社会保険労務士などの士業が追加されました。

(出典:厚生労働省「年金制度改正法(令和2年法律第40号)が成立しました」/https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000147284_00006.html)

(出典:厚生労働省「年金制度の仕組みと考え方」/https://www.mhlw.go.jp/content/12500000/000955316.pdf)

3-2. (2)在職老齢年金制度の見直し

従来の年金制度では60~64歳の人の場合、賃金と年金月額の合計が28万円を超えた時、年金の一部もしくは全部が支給停止されていました。今回の年金制度改定では支給停止の基準が47万円に緩和され、満額の年金を受け取るためのハードルが下がっています。

また、今回の年金制度改定により、60代後半で在職中の老齢厚生年金受給者に対する新制度「在職定時改定」が創設されました。在職定時改定とは、過去には退職などによって保険者の資格を喪失する間では変更されなかった老齢厚生年金額のルールを、年1回改定するルールへ変更することです。在職定時改定が創設されたことで、一部の人が60代後半に受け取る老齢厚生年金額は上がる可能性があります。

(出典:厚生労働省「年金制度改正法(令和2年法律第40号)が成立しました」/https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000147284_00006.html)

3-3. (3)年金受給開始年齢の選択肢拡大

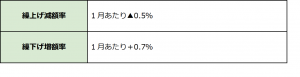

従来の年金受給開始年齢は、60〜70歳の間で自由に選択する仕組みでした。今回の年金制度改定では上限が75歳に引き上げられ、選択肢が拡大しています。年金制度改定後に年金を繰上げ・繰下げ受給する場合の減額・増額率は、下表の通りです。

たとえば、改定後の年金制度で75歳まで年金受給開始年齢を遅らせた場合の年金月額は一生、84%増額された水準です。反対に60歳で受給開始する場合の年金月額は一生、30%減額されます。

(出典:厚生労働省「年金制度改正法(令和2年法律第40号)が成立しました」/https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000147284_00006.html)

3-4. (4)確定拠出年金の加入要件見直し

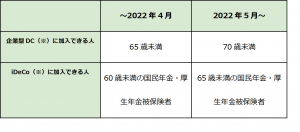

確定拠出年金とは、加入者自身や企業が拠出した掛け金を加入者自身で運用し、その結果に基づいて将来の給付額が決定される年金です。今回の年金制度改定では加入可能要件に関して、下表の変更が行われました。

※企業型DCは企業が掛け金を拠出する確定拠出年金、iDeCoは加入者自身が掛け金を拠出する確定拠出年金です。

また、企業型DC・iDeCoの受給開始年齢はいずれも5歳引き上げられ、2022年4月以降は60~75歳の間で選択できる仕組みに変更されました。

(出典:厚生労働省「年金制度改正法(令和2年法律第40号)が成立しました」/https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000147284_00006.html)

4. 年金制度改定による主婦・シニア層へのメリットは?

主婦層にとっての主なメリットは、短時間のパート・アルバイトでも健康保険と厚生年金に加入しやすくなったことです。厚生年金には老後の保障である「老齢年金」・障害を負った際の生活の糧になる「障害年金」・遺族の生活を保障する「遺族年金」と、3種類の保障が含まれます。厚生年金に新しく加入した主婦にも当然、3種類すべての保障が約束されて、より安心して生活できる環境が整うでしょう。

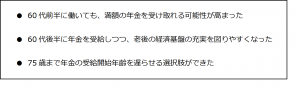

シニア層にとっての主なメリットは、以下3点です。

ただし、シニア層がより高齢になるまで働いて老後の経済基盤の充実を図る場合、社会保険料や税金の負担は重くなる可能性があります。「いつまで働くか」を検討する際には現在の家計状況と将来設計の両方を踏まえて、合理的な選択を行うことが必要でしょう。

まとめ

年金制度改定とは、少子高齢化に伴う現役世代の減少や社会保障費負担の増大を背景として施行された法律に従い、年金に関するルールの一部が変更されたことを指します。高齢者・女性の就労割合が増加したことも、年金制度改定を招いた事象の1つです。

年金制度改定によって主婦・シニア層を含むすべての人は、働き方や老後プランの選択肢が広がります。年金制度改定に関する正しい知識をもとに自分自身や家族の将来について今一度考えて、「何歳までどのようなスタイルで働き、豊かな老後を築くか」を見つめ直しましょう。