家族の扶養に入っている主婦や学生が働くにあたり、耳にする機会が増える言葉の1つが「103万円の壁」です。また、103万円の壁以外にも「106万円の壁」や「130万円の壁」などもあり、それぞれの壁について知らないと損をすることがあります。

損をしない働き方をするためには、それぞれの壁の概要と社会保険や所得税の仕組みを理解することが大切です。

今回は、「おさえておくべき2つの収入の壁」「収入の壁がもたらす影響」について解説します。損をしない働き方をするポイントにも触れるため、ぜひ参考にしてください。

目次

1-1. 年収103万円を超えると所得税以外にどのような影響がある?

3. 主婦・学生必見!年収別における自身・配偶者・家族への影響まとめ

1. 「103万の壁」とは?

家族の扶養となっている人が働く場合、ある金額以上の収入を得ると税金面で損をします。扶養の範囲内で所得税が発生しないように働くためには、給与年収103万円以下におさえなければなりません。

できるだけ多く稼ぐことで一時的な世帯収入は上がるものの、給与収入が103万円を超えると所得税が加算されるため、家庭にとってはデメリットとなる場合があります。さらに、年収が103万円を超えることのデメリットは、所得税の支払い義務が発生することだけではありません。

ここでは、年収103万円を超えた場合に生じる所得税以外の影響について解説します。

1-1. 年収103万円を超えると所得税以外にどのような影響がある?

家族の扶養に入りながら年間103万円を超える収入を得た場合に考えられる影響は、以下のとおりです。

〇住民税が高くなる

収入が増えると住民税も高くなります。住民税の課税対象となる年収や算出方法は自治体によって異なることが特徴です。

〇配偶者控除が受けられなくなる

扶養している妻または夫の年収が103万円を超えると、配偶者控除が受けられなくなります。年収103万円を超える場合、年収201万円以下であれば配偶者特別控除を適用して所得税額を下げることが可能です。

〇親の税金が増える

扶養している子どもが収入を得る場合、年収103万円までは扶養控除が受けられます。扶養に入っている状態で年収103万円を超えると、親の税金が増えるため注意が必要です。

年収103万円を超えると、自身に所得税納付の義務が発生するだけでなく、扶養している配偶者や親にも税金が増加するという影響が出ます。扶養に入りながら収入を得ることを考えている場合は、家族への相談が必須です。

2. おさえておくべき収入の壁の種類2つ

パートで働く主婦やアルバイトで働く学生がおさえるべき収入の壁には、「税金に関する壁」「社会保険に関する壁」の2種類があります。扶養に入りながら働くためには、まず収入と税金・社会保険の仕組みを理解することがポイントです。

ここでは、「税金に関する壁」と「社会保険に関する壁」について詳しく解説します。

2-1. 税金に関する壁

給与所得者の所得控除は、給与所得控除55万円と基礎控除額48万円を合わせて103万円となります。扶養されている人の年収が113万円の場合、所得控除を差し引いた10万円に対して所得税がかかる仕組みです。年収が103万円以下であれば、所得控除により所得税は発生しません。

住民税には、「均等割り」「所得割り」の2つがあります。均等割りは所得額に限らず発生し、所得割りは前年の所得額をもとに算出される仕組みです。住民税の課税対象を年収93万~100万円とする自治体が多いため、住民税は年収100万円が収入の壁となります。

2-2. 社会保険に関する壁

家族の扶養に入っている場合、社会保険料を支払う必要はありません。ただし、年収によっては自分で社会保険料を支払うこととなったり扶養から外れたりすることがあるため、注意が必要です。

家族の扶養となっている人がパートやアルバイトで年間130万円を超える収入を得る場合、扶養から外れます。扶養から外れると、パート先やアルバイト先の社会保険へ加入するか、国民健康保険料や国民年金を自分で納付しなければなりません。

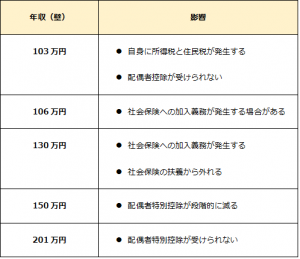

3. 主婦・学生必見!年収別における自身・配偶者・家族への影響まとめ

年収別における自身・配偶者・家族への影響は、下記のとおりです。

家族の扶養となっている主婦や学生が働く場合は、収入の壁による影響をイメージしておきましょう。

ここでは、それぞれの壁について詳しく解説します。

3-1. 年収103万円

所得税の課税対象は、その年の1月~12月までの収入です。複数の職場で収入を得た場合は、すべての収入を合わせて所得税を算出します。交通費などの非課税分は含まないことが基本です。ただし、「交通機関を利用した交通費が月15万円を超える」「日給制で交通費が給料に含まれている」場合は、交通費も課税対象となるため注意しましょう。

年収が103万円を超えると配偶者控除は適用されません。年収103万円を超えた場合は、配偶者特別控除が適用されます。

3-2. 年収106万円

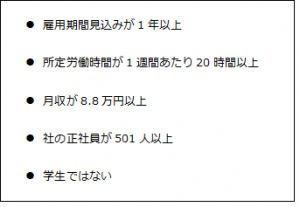

年収106万円は、社会保険への加入目安の1つです。年収106万円を超える人で下記の条件にすべて該当する人は、社会保険への加入義務が発生します。

条件に該当する場合、パート先やアルバイト先の社会保険に加入し、自分で社会保険料を納めなければなりません。

3-3. 年収130万円

年収が130万円を超える場合、社会保険の扶養から外れます。扶養から外れると、パート先やアルバイト先の社会保険へ加入が必要です。

ただし、加入対象は勤務先によって異なるため、事前に相談してみましょう。加入対象ではない場合は、国民健康保険や国民年金へ加入する方法もあります。

3-4. 年収150万円

年収150万円以下で働く場合は、配偶者特別控除が適用され、配偶者控除と同額の控除が受けられる仕組みです。

配偶者特別控除は、年収150万円を超えると控除額が段階的に減ります。配偶者特別控除を満額受けるためには、年収150万円以下におさえることがポイントです。

3-5. 年収201万円

年収201万円以下であれば、少なからず配偶者特別控除の恩恵を受けられます。しかし、年収201万円を超えると、配偶者特別控除はゼロとなることが特徴です。

配偶者特別控除の上限は、2017年の法改正により年収141万円から201万円に変更されています。

4. 損のない働き方をするためには?

収入の壁についてよく理解しておかなければ、家計に負担がかかることがあります。税金面と社会保険面で損をしないためにも、働き方のポイントをおさえておきましょう。

損のない働き方を目指すためのポイントは、下記のとおりです。

まずは、柔軟なシフト変更や短時間勤務に対応してもらえる扶養内勤務OKの求人を探しましょう。扶養内勤務OKの職場であれば、所得税の扶養控除を受けられるだけでなく家事や学業との両立も可能です。

扶養内で働ける仕事は、派遣会社や求人サイトから探すことができます。基準を超えない収入で働けるように、勤務先には収入の目安を伝えておきましょう。

まとめ

「103万円の壁」は、家族の扶養に入りながら働く人に所得税の支払い義務が発生するボーダーラインです。給与所得控除55万円と基礎控除額48万円を合わせると、103万円となります。

扶養に入りながら働く場合は、「106万円の壁」「130万円の壁」「150万円の壁」「201万円の壁」にも注意が必要です。年収130万円を越えると扶養から外れ、年収150万円を超えると配偶者特別控除額が段階的に減ります。

損のない働き方を目指すためにも、扶養内で働くことに理解がある勤務先を探しましょう。