毎年発生する手続きの1つに、年末調整や確定申告があります。年末調整・確定申告は、手続きの内容が複雑であるため、申請方法や準備する書類について、不安を抱いている人もいるのではないでしょうか。

当記事では、年末調整・確定申告で必要な書類の1つである「控除証明書」について、手続きの方法や発行方法などの基本的な取り扱いを、詳しく解説します。今年の申請分からすぐに活かせる内容となっているため、年末調整・確定申告に不安を抱えている人は、ぜひ参考にしてください。

目次

1. 控除証明書とは?

控除証明書とは、その年における保険料の支払い内容を証明する書類のことです。会社員の年末調整や、事業主の確定申告にあたって、各種保険料控除を受ける際に必要となります。

控除証明書には、生命保険料控除・社会保険料控除・小規模企業共済等掛金控除の3種類があります。各控除証明書の詳細は、下記のとおりです。

(出典:国税庁「No.1140 生命保険料控除」/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm)

(出典:国税庁「No.1130 社会保険料控除」/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1130.htm)

(出典:国税庁「No.1135 小規模企業共済等掛金控除」/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1135.htm)

各種保険料の控除証明書は、どのような保険料を支払ったかで呼び名が少し異なります。例えば、生命保険なら「生命保険料控除証明書」、社会保険なら「社会保険料控除証明書」、共済の場合は「共済掛金払込証明書」です。年末調整や確定申告の際には、各控除証明書に記載された内容に基づいて手続きをするため、間違わないよう注意しましょう。

2. 【年末調整・確定申告別】保険料控除の手続き方法

保険料控除を受けるための手続きは、年末調整と確定申告で少し異なります。会社員や公務員をはじめとした給与所得者の場合は、毎年11月~12月ごろに職場で行われる年末調整で、保険料控除の手続きを行います。確定申告は、個人事業主をはじめとした給与所得者ではない者が保険料控除の手続きを行う制度です。

また、給与所得者であっても、本業以外の収入が20万円を超える場合などは確定申告が必要となります。忘れると脱税になる可能性もあるため、自分が確定申告が必要かどうかをしっかり確認しましょう。

ここからは、年末調整と確定申告の2つのパターンについて、具体的な手続き方法や流れを解説します。

2-1. 年末調整の場合

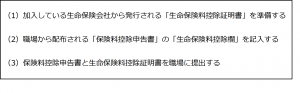

年末調整における手続き方法を、控除証明書の種類ごとに紹介します。

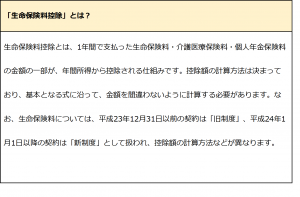

【生命保険料控除】

保険料控除申告書の生命保険料控除欄では、保険会社名や保険種類などの基本情報を記載するほか、新・旧どちらの制度か丸を付ける必要もあります。保険料控除額も新・旧に分けて記載するため、用紙の下部にある計算式を確認しながら、正確な金額を計算しましょう。

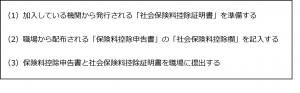

【社会保険料控除】

社会保険料控除欄には、社会保険の種類や支払先名称、本来負担することになっている人などを書きます。保険料の金額は、社会保険料控除証明書から転記するだけとなっているため、間違わずに記載しましょう。

【小規模企業共済等掛金控除】

保険料控除申告書の小規模企業共済等掛金控除欄には、対象となる共済の種類がすでに印刷されているため、金額だけを転記すれば問題ありません。

2-2. 確定申告の場合

確定申告の場合は、各種控除証明書を準備したうえで確定申告書に金額などを記載し、定められた箇所に添付して期限内に提出します。

なお、国税庁が運営する「e-Tax(国税電子申告・納税システム)」を利用して確定申告をする場合は、Web上で申請が完了するため控除証明書の郵送は必要ありません。

ただし、控除証明書を提出する必要がない場合でも、原則として5年間は保管しておく必要があります。入力内容確認のために、税務署などから控除証明書の提出を求められることがあり、その際に提出できなければ申告内容が無効になるため注意してください。

3. 控除証明書の発行方法

控除証明書は、基本的に毎月10月から翌年1月にかけて自宅へ発送されます。月払いでの契約の場合、8月中に8月分までの保険料を支払い済みであれば、多くの機関では10月中には控除証明書が郵送で発送されます。9月以降に加入した場合は、翌月末頃に控除証明書が郵送される場合が多い傾向です。

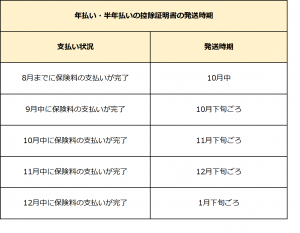

また、年払い・半年払いの場合は、下記のようなスケジュールで発送されます。

上記のとおり、10月~12月に保険料の支払いが完了する年払い・半年払いの場合は、職場での年末調整に控除証明書が間に合わない可能性もあります。控除証明書の予定額を通知してくれる保険会社もあるため、保険料控除申告書には通知書の金額を記載し、控除証明書が届き次第、職場に提出してください。

保険によっては、公式ホームページの契約者ページから、自分で電子データをダウンロード・印刷することも可能です。自分の加入している保険が対応しているかどうか、一度確認してみてください。

まとめ

控除証明書はその年に支払った保険料の内容を証明する書類で、年末調整・確定申告において、各種保険料控除を受ける際に必要です。生命保険料控除・社会保険料控除・小規模企業共済等掛金控除の3種類に分けられ、年末調整・確定申告での取り扱いの流れが決まっているため、正しい手順で申請しましょう。

また、控除証明書の発送時期は基本的に10月中で、加入時期や支払い状況によっては、11月以降になります。ぜひ、当記事の内容を参考に発送時期を確認し、年末調整・確定申告に向けた準備を進めてください。